Разбираем тонкости банкротства с залоговым имуществом: рассмотрим, является ли утрата обремененного имущества бесповоротной или есть шанс для сохранения и защиты.

Банкротство часто ассоциируется некоторыми гражданами с тяжелыми решениями и финансовыми потерями, особенно, когда речь идет об имуществе, находящимся под залогом. Понимание того, что происходит с залоговым имуществом при банкротстве, остается малоизученной темой, окутанной мифами и стереотипами. Давайте вместе разберемся, стоит ли рассматривать банкротство с залоговым имуществом, как безвозвратную потерю, или, всё-таки, есть возможность сохранить обремененную ипотекой квартиру или взятый в кредит автомобиль?

Что говорит закон о банкротстве с залоговым имуществом?

Закон о банкротстве создан, чтобы помочь гражданам освободиться от долга, направить их труд на развитие экономики страны, а не на то, чтобы бесконечно работать, выплачивая проценты банкам. Поэтому юридическая компания КредитаНет призывает граждан не затягивать со списанием долга. Банкротство физических лиц поможет законно освободить от кредитов, микрозаймов, долговых расписок, просроченных коммунальных платежей, налогов и прочих обременений. Всё, что требуется от гражданина – это обратиться за юридической консультацией и оставаться на связи.

Опытным юристом будет подготовлен пакет необходимых документов для суда, будут собраны необходимые доказательства неплатежеспособности гражданина, которые будут правильно представлены на суде. Не стоит забывать, что кредиторы и взыскатели захотят оспорить решение суда, поэтому так важно сразу воспользоваться юридической помощью, еще на этапе подготовки к банкротству. Позвоните на горячую линию прямо сейчас и узнайте, какое имущество заберут при банкротстве, как будет проходить его защита, и что можно сохранить при списании долга.

Суть процедуры банкротства — это избавить граждан от долгов. Ипотека и покупка в кредит автомобиля и прочего дорого имущества, не выплаченного банку на момент обращения в суд, также является долговым обязательством. Кредиторы, которые некогда выдали деньги под залог купленного имущества, не хотят так просто расставаться с одолженной суммой, и, как правило, требуют взамен утраченных денег приобретенную на займ квартиру или автомобиль. Тем более, что закон разрешает выполнить это требование.

Статья 138. Требования кредиторов по обязательствам, обеспеченным залогом имущества должника ФЗ N 127 "О несостоятельности (банкротстве)"

Залоговое имущество при банкротстве контролируется в России законом. В случае невозможности выполнения обязательств по кредитам со стороны физического лица, в отношении которого проводится процедура банкротства, его обремененное кредитом, долговой распиской или ипотекой имущество может быть реализовано с целью погашения задолженности перед кредиторами.

Как реализуется залоговое имущество при банкротстве физического лица?

Гражданин, который приобрел имущество на денежный заем у банка или по долговой расписке другого гражданина, обязан по закону отдать его в счет погашения долга, если не может рассчитаться в деньгами. Эта процедура в банкротстве называется реализацией имущества и происходит строго под присмотром судебного юриста - финансового управляющего.

Всё, что куплено под специальный банковский заем или отдано кредитору в качестве залога представляет собой залоговое имущество, банкротство физических лиц при наличии такого долга требует обязательного участия опытного юриста.

Реализация залогового имущества при банкротстве происходит в первую очередь и состоит из следующих этапов:

- Оценка залогового имущества

Первым и ключевым шагом является оценка залогового имущества. Процедура оценки происходит при участии финансового управляющего, который, как правило, привлекает для этого специалиста по оценке. Он определяет реальную стоимость имущества заемщика и обеспечивает прозрачность при дальнейшей реализации.

- Решение о продаже

После оценки залогового имущества принимается решение о его дальнейшей судьбе. Как правило, оно продается на аукционе или же предлагается для выкупа родственникам.

- Процедура продажи

В случае решения о продаже, залоговое имущество становится предметом аукциона, контролируемого управляющим или судебной инстанцией.

- Распределение вырученных средств

Полученные средства от реализации залогового имущества распределяются среди кредиторов в соответствии с их приоритетом и правами. Обычно, сначала погашаются требования с обеспечением (ипотека, автокредит), затем обычные займы.

- Завершение реализации

Окончательной стадией является завершение процесса реализации залогового имущества, которое включает в себя оформление отчетности и уведомление всех заинтересованных сторон о результатах.

Несмотря на то, что реализация залогового имущества при банкротстве гражданина кажется на первый взгляд невыгодной процедурой, всё-таки не стоит отказываться от возможности освободиться от долгов. Благодаря опыту юристов по банкротству и ситуаций из практики можно найти решение даже для банкротства с имуществом под залогом. Юристы компании КредитаНет знают, как обеспечить сохранность имущества в процедуре банкротства. Далее рассмотрим практические ситуации, которые демонстрируют эту возможность.

Списание долгов с сохранением имуществапод залогом

Успех любого дела зависит от наличия определенных факторов. Так и в деле о банкротстве гражданина всё зависит от конкретной ситуации, а также суммы задолженности и сроках для погашения остатка. Другими словами, время и деньги решают всё и могут как спасти ситуацию должника и сохранить даже заложенное имущество, так и лишить нажитого, даже, казалось бы, в очевидном деле. Поэтому так важно перед тем, как подать заявление на банкротство, обратиться за консультацией к юристу, например в компанию КредитаНет, которая занимается оформлением банкротств граждан. Наученные практикой ведения банкротных дел юристы уже на этапе консультации могут сказать, как пройдет реализация залогового имущества при банкротстве физического лица.

Вариант 1: Реструктуризация долга

Процесс реструктуризации долга в процедуре банкротства представляет собой важный механизм финансовой реабилитации, который позволяет заемщику реструктурировать свои финансовые обязательства, снизить их бремя и получить возможность восстановиться. Особенно в случае банкротства, реструктуризация долга позволяет создать новые условия для погашения долгов, учитывая финансовое положение заемщика.

Хотя процесс реструктуризации долга в рамках банкротства сложен, он дает возможность обсудить с кредиторами изменение условий кредита, включая сроки погашения, процентные ставки или даже сумму долга. Он способствует созданию плана погашения, который наиболее соответствует финансовым возможностям заемщика, с отчетливым видением финансового будущего.

Реструктуризация долга помогает достичь общего соглашения с кредиторами, что зачастую обеспечивает более гибкие условия погашения, минимизирует финансовые потери для всех сторон и, в конечном итоге, помогает сохранить залоговую недвижимость.

Например, Иван, владелец небольшого бизнеса со статусом ИП, столкнулся с серьезными финансовыми трудностями из-за обострившейся конкуренции и экономических изменений. Его предприятие оказалось под угрозой банкротства, и часть имущества была заложена в банке для обеспечения кредита. Обратившись в суд Иван получил план реструктуризации долга и обсудил возможности сохранения залогового имущества в рамках процедуры банкротства. Благодаря компетентным действиям юриста КредитаНет, Иван смог сохранить часть своего залогового имущества путем разумных договоренностей с кредиторами.

Вариант 2: Продажа залогового имущества с покупкой нового

Распределение денежных средств от реализации залогового имущества при банкротстве физического лица имеет свои нюансы. Так, если банкротящийся гражданин помимо основного долга обременен выплатой ипотеки, то единственная залоговая квартира чаще всего попадает в список реализуемого в рамках процедуры банкротства имущества. Важно, что средства, вырученные от продажи такого жилья идут только на погашение ипотечного займа конкретному банку.

Но как быть, если стоимость реализуемой недвижимости превышает остаток по долгу за ипотеку? В этом случае оставшиеся от погашения ипотеки деньги возвращаются на счет гражданина, и, если для погашения других долгов найдены еще какие-то средства от реализации прочих ценностей, то деньги сохраняются и направляются для покупки жилья.

Например, Сергей задолжал банкам почти 2 млн. ₽, а единственным жильем числилась квартира, долг по ипотеке за которую на момент банкротства еще не был выплачен: оставалось около 300-350 000 ₽ для полного расчета. Мужчина выбрал процедуру банкротства, так как в приоритете было освобождение от финансового обременения, а юристы КредитаНет постарались сделать так, чтобы списать долги за кредиты, но сохранить деньги с реализованной на торгах ипотечной квартиры для покупки нового жилья. В итоге по суду деньги с продажи единственного залогового жилья пошли только на выплату ипотеки, а остаток средств был возвращен банкроту в качестве обеспечения его права на жилище.

Вариант 3: Выкуп залогового имущества с аукциона в процессе реализации

Реализация залогового имущества в банкротстве гражданина чаще всего предполагает его утрату, но существует возможность его выкупа. Уточним, что гражданин, находящийся в процедуре банкротства, не может совершать сделки купли-продажи до окончательного списания долга. Но правом выкупа его имущества, реализуемого на торгах, могут воспользоваться его родственники.

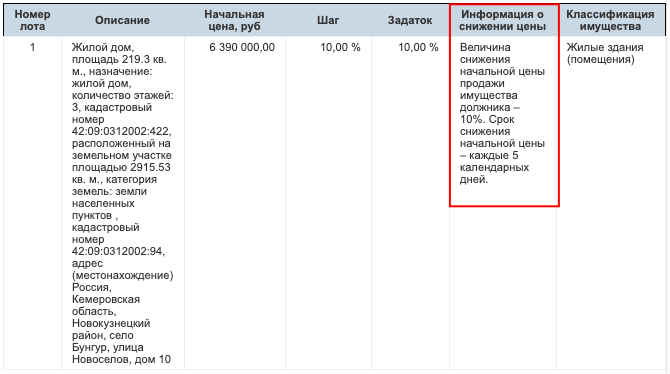

Аукцион по реализации залогового имущества проводится под руководством финансового управляющего. Как правило, выбранное для аукциона имущество банкрота публикуется на специальных онлайн сервисах, а стоимость определяется специальной оценкой при участии судебного юриста.

Выкуп залогового имущества с аукциона в процессе реализации происходит следующим образом:

- Имущество, которое было заложено в качестве обеспечения кредита, выставляется на аукцион.

- Участники аукциона делают ставки на это имущество.

- Победитель аукциона получает право на выкуп заложенного имущества.

- Победитель аукциона должен оплатить стоимость имущества и расходы на проведение аукциона.

- После оплаты победитель получает право собственности на заложенное имущество.

- Если победитель не оплачивает стоимость имущества в установленный срок, то заложенное имущество может быть продано другому участнику аукциона или возвращено кредитору.

Например, Анатолий, обратившись в юридическую компанию по банкротству КредитаНет, очень не хотел расставаться со своим новым автомобилем, долг по автокредиту за который еще не был погашен. Юрист предупредил, что в процессе реализации его имущество (автомобиль) будет выставлено на аукцион. Но брат Анатолия Евгений решил принять участие в аукционе и выкупить этот автомобиль. Он сделал ставку на автомобиль и выиграл аукцион. После того, как он оплатил стоимость автомобиля и расходы на проведение аукциона, то получил право собственности на автомобиль Анатолия. После списания долга и завершения процедуры банкротства, Евгений переписал автомобиль на имя Анатолия.

В данном примере выкуп залогового имущества с аукциона в процессе реализации родственниками банкрота может быть полезным, если требуется сохранить автомобиль для себя или для других членов семьи. Однако, перед тем как принимать участие в аукционе, рекомендуется обратиться к юристам для получения консультации и помощи в этом вопросе.

Залоговое имущество при банкротстве может быть как безвозвратной потерей, так и возможным сбережением. Главное, уметь разбираться в нюансах процедуры банкротства и тонкостях закона о нем. Юридическая компания по банкротству КредитаНет имеет большой опыт успешного списания долга граждан с залоговым имуществом. Напоминаем, что бесплатная консультация по банкротству доступна всем гражданам по телефону горячей линии или через форму обращения на сайте КредитаНет.

Вариант 4. Сохранение ипотеки по новому закону №298

Еще один вариант для сохранения залогового имущества в банкротстве, а именно — квартиры, это новый закон №298, который вносит изменения в закон №127 “О несостоятельности (банкротстве)”. Благодаря этому закону, сохранить залоговое жилье в ипотеке стало возможно еще 2 способами:

- Погашение остатка по ипотеке третьим лицом. Если у должника осталось немного платежей по ипотеке, около 10% от общей суммы, то можно привлечь к оплате третье лицо, например, друга или родственника. Этот человек должен подать специальное заявление, где прописано, что он соглашается внести нужную сумму для полного погашения всего остатка по кредиту. Так долг считается погашенным, а залоговый кредитор выходит из процедуры. Квартира остается в собственности банкрота, но ему еще потребуется вернуть деньги третьему лицу, которое погасило кредит из своих средств. Сделать это нужно в течение 3 лет.

- Заключение мирового соглашения с ипотечным кредитором. В данном случае подразумевается локальное мировое соглашение с конкретно ипотечным кредитором. По соглашению составляется график платежей, согласно которому банкрот будет продолжать погашать остаток по ипотеке. Если личных средств недостаточно, то можно привлечь к оплате третье лицо. Из рисков такого способа — вероятность, что кредитор не пойдет навстречу и откажется от соглашения. Но такие моменты стоит обсудить с юристом.

Хотя закон еще довольно свежий, но юристы КредитаНет уже прорабатывают новые возможности сохранения ипотечного жилья у банкротов. Вы можете записаться на бесплатную консультацию по телефону и через специальную форму на сайте, чтобы оценить шансы в процедуре. Специалисты КредитаНет помогут найти решение любой проблемы в процедуре, списать непосильные долги и сохранить залоговую квартиру.

Вы можете задать свой вопрос онлайн на сайте или получить консультацию по телефону

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы