Можно ли лишиться единственного жилья из-за долгов? Как избежать последствий и списать долги? Развеиваем мифы и находим пути решения в этой статье.

В 2021 году порядок изъятия единственного жилья у должника изменился. С этого момента у кредиторов появилась возможность забрать вашу квартиру в ипотеке даже при условии, что она является единственным имуществом.

Может ли банк забрать имущество за долги по кредиту? Суды активно используют такую практику и забирают имущество даже за долги по расписке. Это не говорит о том, что жилье отберут совсем и с точностью 100%, а гражданин должен остаться на улице. Однако условия жизни могут сильно измениться не в лучшую сторону.

Как решить вопросы долгов

Решение Конституционного суда относится к должникам, которые обладают недвижимостью – даже если это единственное жилье, но не выплачивают свои задолженности. Пока это решение в основном затрагивает интересы должников – тех, кто самостоятельно решил обратиться к банкротств или по требованию кредиторов. Теперь суд может без проблем применять эти же нормы и без осуществления процедуры банкротства – просто при наличии задолженности, если для ее погашения отсутствуют средства.

Банкротство позволяет списать долги в разных банках и начать жить с чистого листа, если при реализации управляющий нашел и изъял имущество, подходящее для взыскания. Получается, что для погашения долга на торги выставляют все, что после оценки покроет требования кредитора. Например, могут продать квартиру за долги. А безнадежные обязательства в этом случае списывают.

Может ли банк наложить арест на имущество? Скажем больше, при наличии подобной ситуации есть риски лишиться всего. Чтобы побороться за имущество и списать долги, советуем обратиться за квалифицированной помощью. Юристы КредитаНет помогут решить вопрос на бесплатной консультации и пройти процедуру банкротства быстро, по закону и с минимальными последствиями.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы

Когда единственное жилье могут забрать

Условий и норм для изъятия конкретного жилья нет. Наглядный пример, когда вы слышите, что забрали квартиру за неуплату ипотеки. В таком случае вы не можете сказать суду и финансовому управляющему, что ваша квартира стоит больше, чем долги. На жилье в любом случае наложат взыскание, даже если в квартире проживает семья.

Такие изменения влекут за собой ряд правовых последствий.

Во-первых, вводится критерий пригодности жилья для проживания. Площадь пригодного жилья должна быть не меньше нормы, которую предоставляют в условиях социального найма. Кроме того, жилье должно находиться в том же месте, что и единственное жилье должника. Исключение – желание должника.

Во-вторых, взыскание на единственное жилье может быть обращено, если это поможет погасить существенную часть задолженности. При этом суд должен учитывать рыночную стоимость жилья и величину долга.

В-третьих, в защите жилья исполнительским иммунитетом могут отказать, если имели место злоупотребления. Например, если должник отчуждал другое имущество, чтобы купить единственное жилье.

Может ли банк забрать дом за долги по кредиту? Изменения в законодательстве о взыскании на единственное жилье должника расширяют возможности кредиторов по обращению взыскания на жилье должника. Однако при этом сохраняется баланс интересов сторон: суд должен учитывать не только интересы кредитора, но и интересы должника и его семьи, представляя им возможность сохранить жилье.

Должникам, которые опасаются обращения взыскания на единственное жилье, следует предпринять следующие шаги:

- Оценить рыночную стоимость своего жилья и соотнести ее с размером долга. Если стоимость значительно превышает сумму долга, то вероятность обращения взыскания на жилье снижается.

- Проверить, соответствует ли площадь жилья нормативам предоставления жилья на условиях социального найма. Если площадь жилья меньше нормы, то должник может претендовать на получение дополнительного жилья.

- Постараться урегулировать спор с кредитором мирным путем, заключив мировое соглашение или пройдя реструктуризацию долга.

Кредиторам, которые намерены обратиться в суд с иском о взыскании на единственное жилье должника, следует подготовиться к тому, что суд будет детально рассматривать все обстоятельства дела, включая финансовое положение должника, его семьи и наличие у него другого имущества.

Также следует учитывать, что суд может отказать в удовлетворении иска о взыскании на единственное жилье должника, если оно повлечет за собой лишение должника и его семьи пригодного жилья.

Рассмотрим пример:

Должник долгое время не погашал кредит, а сумма долга выросла до 700 тысяч рублей. Однако после просрочки, гражданин приобрел жилье стоимостью 5 миллионов рублей с площадью более 80 квадратных метров. Норма предоставления в регионе равна 18 квадратным метрам на человека, а значит семье из 3 человек будет достаточно 54 квадратных метров.

Суд имеет право отдать квартиру кредитору при условии, что он предоставляет должнику трехкомнатную квартиру меньшей квадратуры в другом районе. Забрать квартиру из-за долга может быть проблематично, так как сумма долга и рыночная цена имеют большую разницу.

Скорее всего, взыскание будет нацелено не на обычные квартиры, а на роскошную недвижимость: загородные дома с просторными участками, квартиры в элитных комплексах. В таких случаях обнаруживается явное злоупотребление правами должника, что подтверждает необходимость применения таких санкций . Важно отметить, что Конституционный суд, хотя и одобрил снятие иммунитета, акцентировал внимание на разумности подобных мер. Таким образом, их применение должно основываться не на страхе, а на разумных основаниях для погашения задолженности.

Может ли банк заставить погасить ипотеку досрочно из-за потребительского кредита

Ответ прост: такого быть не может.

Банк вправе потребовать досрочного погашения ипотеки только в следующих случаях:

- Если вы не оплатили несколько платежей по ипотечному кредиту или задержали их выплату;

- Если у вас нет страховки на заложенную недвижимость или старый полис закончился, а новый вы не успели оформить в течение 30 дней;

- Если гражданин продал или оформил дарственную на кого-то без согласия и участия банка;

- При нарушениях правил использования или содержания жилья.

Другие кредиты никак не влияют на претензии по ипотеке и уж точно не станут поводом погасить ее заранее, если вы сами не приняли такое решение.

Однако, если не платить потребительский кредит, банк вправе обратиться в суд, чтобы получить исполнительный лист на списание средств с вашего счета. Так кредиторы смогут погасить ваши задолженности и забрать свои деньги с процентами. Поэтому вероятность, что вы не оплатите ипотеку велика, а значит долг будет скапливаться, что влечет за собой потерю жилья.

Могут ли продать квартиру по заниженной цене и не погасить долг

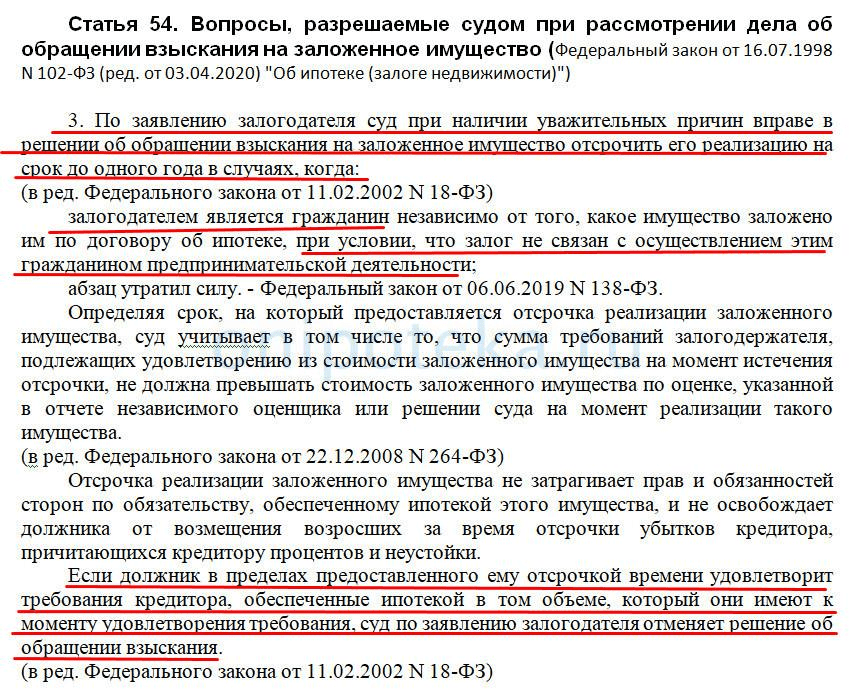

Есть определенный риск в данной ситуации. Суд устанавливает начальную цену для торгов, которая составляет 80% от рыночной стоимости жилья, оцененной экспертом. Этот отчет обязательно составляется перед тем, как недвижимость будет в залоге.

В случае, если торги не состоятся — такое возможно из-за отсутствия заинтересованных покупателей — повторные торги будут проведены в течение месяца. В этом случае начальная цена продажи будет снижена до 68% от рыночной стоимости.

Если заемщик не может выплачивать ипотеку, банк вправе забрать квартиру в счет погашения долга. Процедура строго регламентирована законом и состоит из нескольких этапов:

Если заемщик не может выплачивать ипотеку, банк вправе забрать квартиру в счет погашения долга. Процедура строго регламентирована законом и состоит из нескольких этапов:

Шаг 1. Банк направляет заемщику уведомление о просрочке платежа и предлагает погасить ее в течение определенного срока.

Шаг 2. Если заемщик не выполняет требования банка, кредитная организация обращается в суд с иском о взыскании заложенного имущества.

Шаг 3. Суд рассматривает дело и выносит решение о взыскании квартиры в пользу банка.

Шаг 4. Банк выставляет квартиру на торги.

Шаг 5. Если торги не состоялись, квартира переходит в собственность банка по цене, равной 60% от ее рыночной стоимости.

Шаг 6. Банк пытается продать квартиру самостоятельно.

Шаг 7. Если квартира продана, вырученные средства направляются на погашение долга заемщика перед банком.

Шаг 8. Если вырученных средств недостаточно для погашения долга, банк может обратиться в суд с требованием о взыскании оставшейся суммы задолженности.

Что делать, если из-за долгов вы потеряли квартиру?

- Обратитесь к юристу. Он поможет проанализировать ситуацию и разобрать стратегию защиты ваших прав.

- Не соглашайтесь на заниженную оценку стоимости квартиры. Если вы считаете, что стоимость была занижена, можете оспорить это в суде.

- Потребуйте от банка выплатить вам разницу между ценой продажи квартиры и суммой вашего долга.

- Если банк отказывается выплачивать разницу, вы можете обратиться в суд.

Чтобы ипотечную квартиру не отобрали, важно платить ипотеку вовремя или попросить реструктуризацию долга. Также не стоит допускать просрочек платежей в пользу накоплений. Конечно, сложно просчитать свою жизнь на годы вперед, однако ипотеку лучше брать, если вы полностью уверены в своей платежеспособности.

Если квартира еще не продана, у вас есть возможность найти деньги для погашения долга, чтобы оставить имущество себе.

В случае, когда торги не смогут состояться дважды, банк забирает жилье себе. Тогда есть шанс договориться о его выкупе. Однако сумму назначает кредитор, он также может и отказать вам в продаже.

| Причины продажи квартиры | Решение ситуации |

| Долг по квартире более 5% от стоимости жилья | Выходить на переговоры |

| Должник не платит 3 месяца и более | Просить отсрочку или кредитные каникулы |

| Квартира в залоге под другой кредит | Просить реструктуризацию долга |

| Квартира не в залоге, но есть долги по другим кредитам | Консолидировать долги, Рефинансировать кредит, Подать заявление на банкротство |

| При реализации имущества | Продать имущество самостоятельно |

Жилье могут выставить на продажу, даже в случаях, когда в нем зарегистрированы и проживают семьи. Более того, покупатель может даже не видеть квартиру перед покупкой, так как ориентируется лишь на расположение, планировку и квадратуру.

Жильцов выселяют только после продажи имущества. Если они не согласны, то новый владелец вправе обратиться в суд, чтобы прежних владельцев лишили права пользоваться имуществом. Такой процесс занимает около двух месяцев, иногда и больше, все зависит от конкретной ситуации.

В любом случае не забывайте про юридическую помощь. Специалисты КредитаНет уже на бесплатной консультации расскажут законные шаги для решения подобных вопросов.

Вы можете задать свой вопрос онлайн на сайте или получить консультацию по телефону

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы