Если переоформить ипотеку на созаёмщика не получилось, есть альтернативный путь.

Ипотечный кредит — это не просто финансовое обязательство, а целая история, полная неожиданных поворотов и изменений в жизни заемщика. Обстоятельства могут меняться, и иногда требуется пересмотреть условия договора.

Многие клиенты обращаются в банк с просьбой изменить статус поручителя или созаемщика, сделав его основным участником договора. Это возможно даже в том случае, если данный человек не является собственником квартиры. При этом важно учитывать ряд нюансов и подготовить необходимые документы.

Давайте разберем, как действовать в такой ситуации, чтобы успешно пройти этот процесс и найти оптимальное решение для всех участников сделки.

Кто такой созаёмщик по ипотеке

При оформлении ипотечного кредита основной заемщик подписывает договор, а созаемщик выступает вторым участником, несущим равную ответственность. По одному кредиту может быть до 4-х созаёмщиков.

Например, в семье муж становится основным заемщиком, а жена — созаемщиком. Если основной заемщик не выполняет обязательства, банк может взыскивать долг с созаемщика, что называется солидарной ответственностью.

Размер кредита можно увеличить, привлекая созаемщика, поскольку его доходы также учитываются. Это особенно важно в следующих случаях:

- Брак. Если заемщик состоит в официальном браке, супруг автоматически становится созаемщиком, даже если не предоставлено нотариальное согласие или брачный договор.

- Увеличение суммы кредита. Созаемщик с подтвержденным доходом позволяет повысить лимит ипотеки.

- Снижение ставок. Созаемщик с зарплатной картой может получить более выгодные условия.

- Использование субсидий. Например, работающий созаемщик может помочь неработающему заемщику, который хочет использовать материнский капитал.

- Иностранцы. Им необходим созаемщик — гражданин РФ для одобрения ипотеки.

В договоре между банком и заемщиком может участвовать созаемщик или поручитель. Не стоит путать эти стороны договора, они имеют разный статус:

- Титульный заемщик — главный участник, на которого оформляется право собственности на недвижимость.

- Созаемщик — дополнительный участник, может стать сособственником или участвовать в сделке без оформления собственности. Он помогает увеличить сумму кредита благодаря своим доходам и несет солидарную ответственность по кредиту. Если созаемщик выплатит долг, он может потребовать возврат части суммы (регрессное требование).

- Поручитель — ручается за исполнение обязательств титульным заемщиком. Он не участвует в расчете максимального займа и не получает права на собственность, но обязан выплачивать долг, если заемщик не может.

Созаемщик и поручитель имеют разные роли и уровень ответственности в ипотечном договоре.

Кто может стать созаёмщиком

Основные требования к созаемщикам аналогичны требованиям к заемщику:

- Возраст — обычно от 18-21 до 65-75 лет.

- Дееспособность — подтверждается на встрече с банком.

- Официальное трудоустройство — необходимо для созаемщиков, участвующих доходами.

Банк может вносить изменения в требования в зависимости от целей привлечения созаемщика. Кроме того, могут быть дополнительные требования, такие как наличие постоянной или временной регистрации на момент одобрения ипотеки. Если созаемщик не участвует доходами, ему требуются только гражданство РФ и дееспособность.

Созаемщиками по ипотеке могут быть супруги (в том числе гражданские), дети и родные. Каждый банк устанавливает свои требования к статусу созаемщика, однако для большинства кредиторов супруги и близкие родственники считаются солидарными должниками.

При наличии гражданского брака банк может провести проверку, задавая вопросы о повседневной жизни созаемщиков, чтобы убедиться в подлинности их отношений.

Например, ипотечный менеджер может уточнять время возвращения с работы или кто платит за ЖКХ. Несоответствия в ответах могут привести к отказу в ипотеке.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы

Как переоформить ипотеку на супруга-созаёмщика — инструкция

Изменения в составе ипотечных участников необходимо согласовывать с залогодержателем, то есть банком. Особенно часто это требуется в случае развода супругов, взявших ипотеку. Как это происходит:

Шаг 1. Подготовка документов

При разводе нужно собрать следующие документы:

- Паспорта всех участников сделки.

- Кредитный договор.

- Документы на ипотечную квартиру (например, выписка из ЕГРН).

- Документы о трудоустройстве и доходе созаемщика, чтобы подтвердить его способность погашать кредит без основного заемщика.

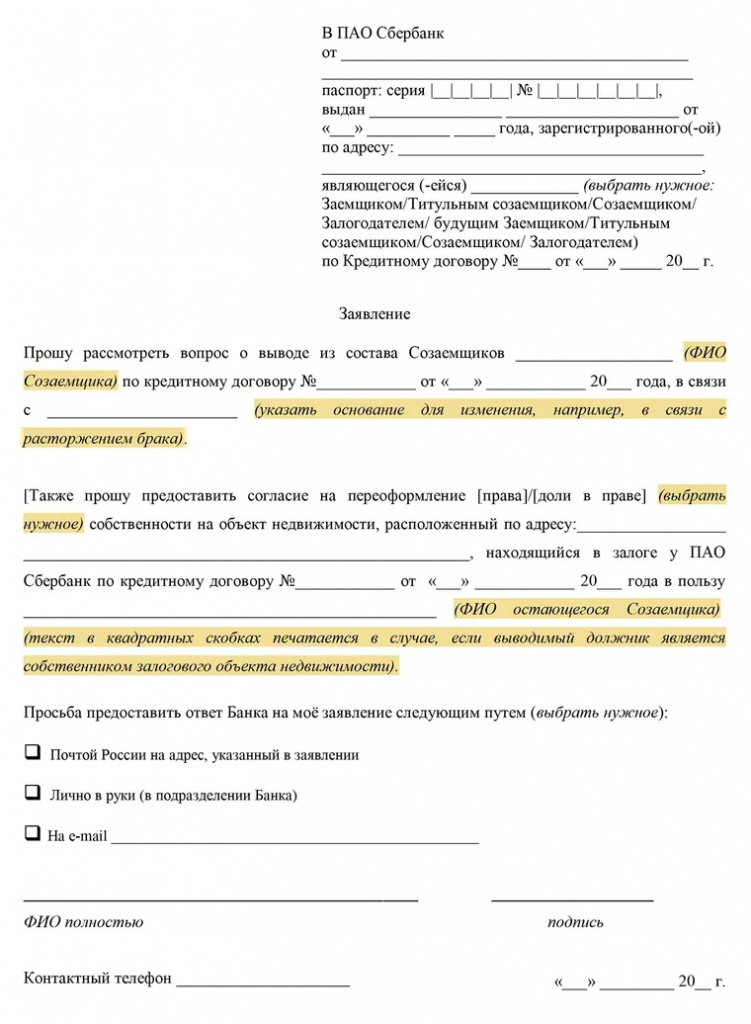

- Заявление на внесение изменений в кредитный договор (бланк доступен на сайте банка или у ипотечного менеджера).

Заполненное заявление вместе с подготовленными документами подать в отдел сопровождения ипотечных займов. Рассмотрение заявления может занять от 10 до 30 рабочих дней, в зависимости от банка.

Шаг 2. Дополнительное соглашение

В случае положительного решения ипотека будет переоформлена на созаемщика, который станет единственным участником сделки.

Обычно для этого следует подписать дополнительное соглашение к кредитному договору.

В заявлении необходимо указать уважительную причину для изменения состава заемщиков, например, развод.

Если причиной изменения является развод, необходимо приложить:

- Свидетельство о расторжении брака.

- Брачный договор (если предусмотрено).

- Решение суда или соглашение о разделе имущества.

Если банк оформлял закладную, изменения также должны быть внесены в нее, с указанием сведений о новом заемщике.

Банк может потребовать дополнительные документы или информацию, если возникнут вопросы по данным созаемщиков или их финансовому положению.

Процесс может иметь свои нюансы в зависимости от политики конкретного банка, поэтому рекомендуется заранее проконсультироваться с ипотечным менеджером.

Если у вас накопились долги по ипотеке, банк вряд-ли одобрит смену созаёмщика. Проще всего в таких случаях подать заявление на банкротство.

Хорошая новость: теперь при банкротстве можно сохранить ипотечную квартиру. Как это сделать — бесплатно расскажет наш юрист. Оставьте заявку на сайте, и он позвонит вам для консультации.

Основания для переоформления ипотеки на созаёмщика

Переоформление ипотеки на созаемщика требует указания причин. Ими могут быть:

- Развод. Часто именно расторжение брака становится мотивом для перераспределения долговых обязательств по ипотечному кредиту. Один из супругов может стать единственным заемщиком, а второй — освободиться от долгов.

- Изменение финансового положения. Если один из заемщиков потерял работу или стал неплатежеспособным, переоформление ипотеки на более стабильного созаемщика может помочь избежать дефолта.

- Улучшение условий займа. Если один из созаемщиков имеет более высокий кредитный рейтинг, он может быть способен получить более выгодные условия по ипотечному кредиту.

- Уход из жизни одного из заемщиков. В случае смерти заемщика оставшиеся участники могут решить вопрос о переоформлении ипотеки на созаемщика для упрощения расчетов.

- Изменения в личной жизни. Переоформление ипотеки может быть необходимо при вступлении в новый брак, когда один из участников хочет изменить условия кредита.

При наличии основания для переоформления ипотеки важно заранее подготовить все необходимые документы, включая согласие обоих заемщиков, а также свидетельства, подтверждающие причины изменения, если это нужно.

Рефинансирование как альтернатива

Если ваш банк не соглашается переоформить ипотеку на созаёмщика, ещё не всё потеряно: есть другой вариант — рефинансирование.

Рефинансирование ипотеки в другом банке со сменой участников сделки позволяет изменить условия кредита и перераспределить обязательства между заемщиками. Рассмотрим этот процесс более подробно и понятно.

Шаг 1. Подготовка к рефинансированию

Перед тем как обратиться в банк, убедитесь, что недвижимость зарегистрирована только на вас. Это важно, так как вы будете оставаться единоличным владельцем после рефинансирования.

Сразу на первой консультации в новом банке уточните, что хотите сделать другого человека главным заемщиком.

Шаг 2. Процесс рефинансирования

Когда вы выбрали банк для рефинансирования, вам предложат заполнить заявку на новый ипотечный кредит. Ваша цель — получить сумму, достаточную для погашения долга перед старым банком.

В день сделки новый банк перечислит необходимые средства старому банку для закрытия вашего ипотечного кредита. После получения средств старый банк выдаст вам закладную с отметкой о погашении кредита. Этот документ подтверждает, что вы полностью рассчитались.

В некоторых случаях старый банк сам направляет информацию о закрытии кредита в Росреестр, если закладная ведется в электронном виде. Вам сообщат, когда залог будет снят.

Шаг 3. Переоформление документов

После погашения старого кредита вам нужно:

- Снять обременение с недвижимости, что возможно только с оригиналом закладной или при взаимодействии со старым банком.

- Подписать новый кредитный договор с новым банком.

В зависимости от регламента банка, третье лицо может стать основным заемщиком, в то время как вы останетесь в роли созаемщика. Право собственности на недвижимость останется за вами.

Шаг 4. Документы для нового кредита

Новому заёмщику потребуются следующие документы:

- Справка с работы: о доходе и уплаченных налогах (НДФЛ).

- Паспорт.

Шаг 5. Аннулирование поручительства

Важно помнить, что после того как старый кредит будет погашен, поручительство мужа автоматически аннулируется. Это значит, что он больше не несет ответственности за старый долг.

Однако за долги даже после развода супруги могут отвечать совместно. Когда по кредиту накопилась большая задолженность, единственный способ избавиться от неё – пройти банкротство. Ваши шансы на списание долгов бесплатно проверит наш юрист.

«КредитаНет» предлагает договор с понятным перечнем услуг и фиксированной стоимостью. У наших клиентов есть шанс на 2 бесплатных договора. Просто перейдите по ссылке и ответьте на 3 вопроса. В ходе прямого эфира мы выберем 2-х участников, отправивших форму, и окажем им помощь бесплатно.

Основные мысли статьи

- Ипотека — это не только финансовое обязательство, но и часть жизни заемщика, которая может требовать пересмотра условий договора.

- Созаемщики несут солидарную ответственность, а их доходы учитываются при оформлении ипотеки. Изменение состава участников может быть вызвано разводом, потерей работы, улучшением финансовых условий или другими обстоятельствами.

- Процесс переоформления включает сбор документов, подачу заявления в банк и возможное составление дополнительного соглашения.

- Если банк отказывает в таком переоформлении, можно рассмотреть рефинансирование в другом банке, что также позволит изменить условия кредита и перераспределить обязательства.

Часто задаваемые вопросы

Не более четырёх.

Развод супругов-созаёмщиков, смерть титульного заёмщика, лишение источника дохода или дееспособности.

Да, если иное не оговорено в соглашении с банком.

Заявление рассматривается от 10 до 30 рабочих дней.

Вы можете задать свой вопрос онлайн на сайте или получить консультацию по телефону

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы