Налоговый вычет по ипотеке позволяет супругам вернуть до 900 тыс. руб. после покупки или строительства жилья.

Имущественный налоговый вычет позволяет вернуть часть уплаченного налога, что делает покупку жилья более доступной. Вычет возможен при оформлении ипотеки, строительстве или покупке дома (квартиры). С его помощью можно вернуть до миллиона рублей. Как это сделать — рассказываем в этой статье.

Основные условия получения налогового вычета

На вычет имеют право граждане России, которые приобретают жилую недвижимость (квартиру, дом, комнату) или строят объект недвижимости. Вычет может быть предоставлен только один раз в отношении одного объекта.

Стандартный вычет составляет 1 млн руб. на расходы, связанные с покупкой жилья (например, если квартира стоит 3 млн руб., вы можете вернуть НДФЛ с 1 млн руб.)

При покупке жилья в совместной собственности супругов вычет может быть увеличен до 2 млн руб. (по 1 млн на каждого из супругов).

Также предусмотрен вычет на расходы по ипотечным процентам, который составляет 300 тыс. руб. при расчете налога на доходы от процентов.

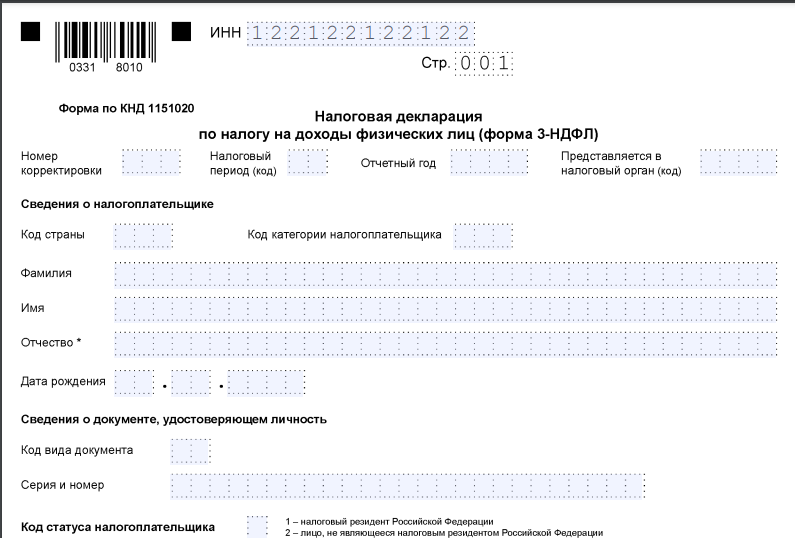

Для получения вычета необходимо подать в налоговый орган декларацию по форме 3-НДФЛ и документы, подтверждающие право на вычет (договор купли-продажи, документы, подтверждающие оплату, и т. д.).

Заявление можно подать как при получении вычета за предыдущие годы, так и в текущем налоговом периоде.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы

Максимальные суммы для налогового вычета

Давайте рассмотрим подробнее основные положения, связанные с максимальными суммами расходов и условиями их применения.

2 000 000 руб. — предельный размер расходов, с которых будет исчисляться налоговый вычет при приобретении жилья (квартир, домов) на территории Российской Федерации.

Если налогоплательщик приобрел несколько объектов недвижимости, для каждого из них применяется лимит в 2 000 000 рублей.

Это означает, что если вы, например, купили две квартиры по 3 000 000 руб. каждая, вы сможете заявить вычет только на 2 000 000 руб. по каждой квартире, получив общий вычет в 2 000 000 + 2 000 000 = 4 000 000 руб.

3 000 000 рублей — вычет по процентам

Это максимальное значение для расходов на строительство и приобретение жилья, включая землю под ним, в случае погашения процентов по целевым займам (кредитам).

Это ограничение касается тех займов и кредитов, которые были получены после 1 января 2014 года. Если заём был оформлен до этой даты, налогоплательщик может включить уплаченные проценты в полном объеме без каких-либо ограничений.

Остаток вычета

Если налогоплательщик не смог воспользоваться имущественным налоговым вычетом в полном объеме, он имеет право на перенос остатка неиспользованного вычета на следующие налоговые периоды.

Принятие к вычету расходов на достройку и отделку жилья возможно только в том случае, если в договоре соответственно указано, что приобретается незавершенное строительство или жильё без отделки.

В расходы, допустимые для вычета, не включаются:

- Расходы на перепланировку и реконструкцию помещения.

- Покупка сантехники и бытового оборудования.

- Оформление сделок (например, нотариальные услуги, регистрация права собственности и т. д.).

Если вы купили квартиру с отделкой, то не можете включить расходы на ремонт или дополнительное обустройство в состав имущественного вычета.

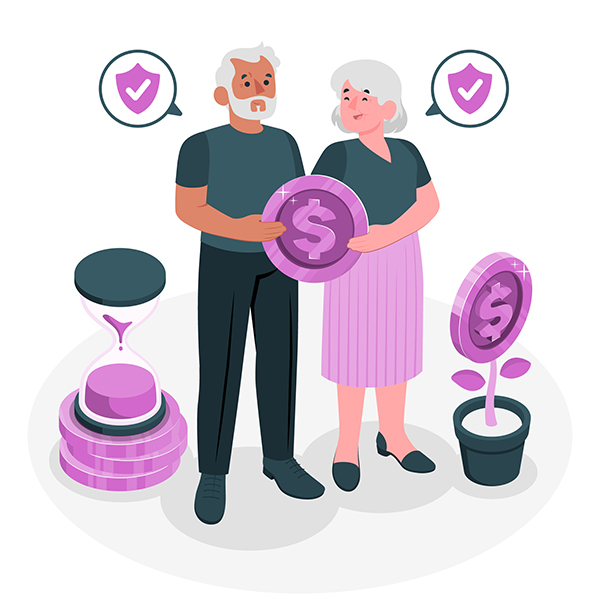

Получение налогового вычета супругами

Каждый из супругов имеет право на налоговый вычет в размерах, установленных законодательством.Важно, чтобы жилье было приобретено в совместную собственность или на имя одного из супругов.

Для получения вычета необходимо, чтобы у обоих супругов был доход, облагаемый налогом на доходы физических лиц (НДФЛ). Это важно, поскольку вычеты применяются для уменьшения налогооблагаемой базы.

Супруги могут подать совместную налоговую декларацию, в которой будет указано, как они планируют распределить вычет. Вычет можно получить за налоговые периоды, в течение которых супруги платили налог на доходы.

Варианты распределения вычета между супругами

Существует несколько способов распределения налогового вычета между супругами:

- Равное распределение. Супруги могут просто поделить вычет поровну. В этом случае каждый из супругов сможет получить налоговый вычет в размере 1 000 000 руб. (для покупки жилья) при условии, что жилье было куплено в совместную собственность.

- Пропорциональное распределение. Если один из супругов, например, является основным заемщиком и внес большую часть платежей по кредиту, можно согласовать неравномерное распределение вычета. В этом случае вычет может быть распределен на основании фактических затрат каждого супруга.

- Передача вычета. Один из супругов может полностью передать свой вычет другому. Это может быть удобно, если у одного из супругов значительно меньше облагаемого дохода, и он не может в полной мере воспользоваться вычетом.

- Поочередное использование. Если один из супругов в текущем году не имеет достаточно дохода для получения вычета, он может быть использован в следующем налоговом периоде. Супруги могут совместно договариваться о том, кто будет использовать вычет и в какой год.

Пример распределения вычета. Рассмотрим ситуацию, когда супруги приобрели квартиру за 5 000 000 руб. Каждый из супругов может воспользоваться вычетом по 2 500 000 руб.

Рассчитываем налоговый вычет по процентам с ипотеки

Сумма налогового вычета по процентам, уплаченным по ипотечному кредиту, рассчитывается по аналогии с имущественным вычетом. Процентная ставка, применяемая для такого вычета, составляет 13% от суммы уплаченных процентов. Давайте разберем этот процесс на конкретном примере.

Исходные данные: супруги Иван и Мария купили квартиру в 2022 году в ипотеку. Сумма ипотеки составила 3,5 млн руб. Процентная ставка по ипотечному кредиту 10% годовых (звучит как сказка, но мы пофантазируем). Общая сумма уплаченных по ипотеке процентов за 2022 год составляет 300 тыс. руб. Рассчитаем налоговый вычет.

Сначала необходимо выяснить, какую сумму процентов супруги уплатили по ипотеке. В нашем примере это 300 тыс. руб.

Для расчета суммы налогового вычета по процентам, нужно умножить общую сумму уплаченных процентов на 13%. Таким образом, Иван и Мария могут вернуть 39 тыс. руб. по налоговому вычету за уплаченные проценты по ипотеке.

Существует максимальная сумма, которую можно вернуть по налоговому вычету на оплату процентов. Для каждого супруга это 390 тыс. руб. Чтобы получить эту сумму, нужно уплатить как минимум 3 млн руб. процентов по ипотеке. В нашем примере, так как сумма уплаченных процентов составила только 300 тыс. руб., супруги могут вернуть только 39 тыс. руб.

Для более точного расчета налога можно воспользоваться специализированными онлайн-сервисами, доступными на сайтах банков.

Как супругам оформить налоговый вычет

Оформить налоговый вычет супруги в России могут совместно. Ниже приведена подробная инструкция по этой процедуре.

Шаг 1. Подготовка необходимых документов

Перед тем как подать заявление на налоговый вычет, супругам следует собрать все необходимые документы:

- Договор купли-продажи (или иной документ, подтверждающий право собственности на недвижимость).

- Свидетельство о праве собственности на жилье (или выписка из Единого государственного реестра недвижимости).

- Кредитный договор (если жилье куплено в кредит).

- Справка 2-НДФЛ от работодателя или иные документы, подтверждающие наличие дохода за год (если супруги являются индивидуальными предпринимателями, потребуется предоставить расчет налогов).

- Копии паспортов обоих супругов.

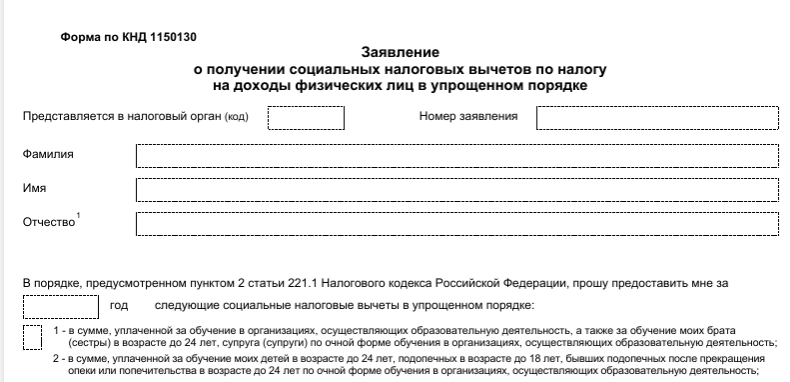

- Заявление на налоговый вычет. Обычно заполняется форма, установленная налоговым органом.

Шаг 2. Определение суммы вычета

Шаг 3. Подача налоговой декларации

Супруги должны заполнить налоговую декларацию по форме 3-НДФЛ. Декларация может быть подана лично в налоговый орган по месту жительства или онлайн через Личный кабинет налогоплательщика на сайте ФНС России.

Декларация должна быть подана до 30 апреля года, следующего за тем годом, в котором вы купили жильё.

После завершения проверки налогоплательщики получают уведомление о предоставлении или отказе в налоговом вычете.

Если вычет предоставлен, сумма будет перечислена на банковский счет налогоплательщика.

Как проще получить вычет по ипотеке

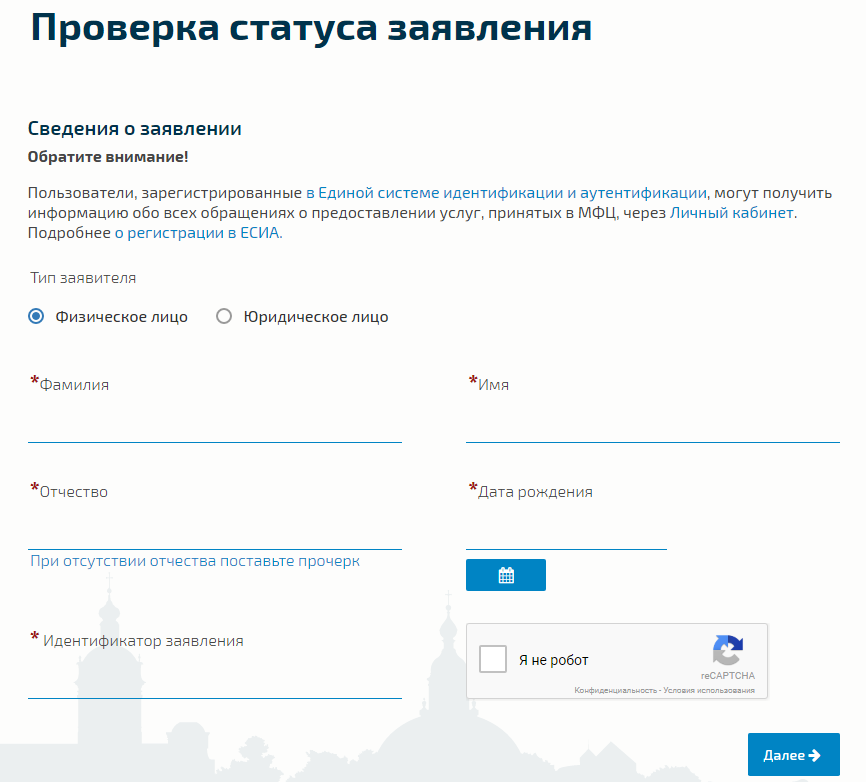

С 2022 года в России введён упрощённый порядок получения налогового вычета по НДФЛ. Основные изменения заключаются в следующем:

- Упрощение подачи заявлений. Теперь физические лица могут получать налоговые вычеты, заполнив только одно заявление, не составляя декларацию 3-НДФЛ.

- Минимум документов. Вам не нужно будет собирать и загружать множество документов в личный кабинет на сайте ФНС. Достаточно заполнить заявление и указать банковские реквизиты, на которые следует перевести возмещённые средства.

- Автоматическая обработка. Заявление будет формироваться автоматически. ФНС использует свои системы для обработки информации и может запросить необходимые данные в банках, которые выдали кредит, или в других учреждениях, с которыми вы работали.

- Сокращённый срок проверки. Если налоговые органы не обнаружат расхождений в ваших данных, срок проверки права на вычет сократится до одного месяца вместо трёх. На практике же это время может составить около десяти дней.

- Уведомление о проверке. Если по каким-то причинам срок проверки будет продлён, налогоплательщик получит уведомление об этом через свой личный кабинет на сайте ФНС.

- Обратитесь в банк. Чтобы уточнить возможность получения вычета в упрощённом порядке, рекомендуется обратиться в свой банк, который может подтвердить информацию о ваших кредитах и платежах.

После получения вычета супругам следует хранить все документы, связанные с получением вычета, на случай возможных проверок со стороны налоговых органов.

Налоговый вычет по ипотеке супругам

Право на процентный вычет по ипотечным кредитам предоставляется каждому супругу независимо от того, на кого оформлен сам кредит. Даже если ипотечный кредит оформлен только на одного из супругов, второй супруг также имеет право на получение налогового вычета, связанного с уплаченными процентами по этому кредиту.

Это так работает, потому что имущество, приобретённое в браке, признаётся общим, если иное не оговорено в брачном договоре.

Максимально возможный вычет по уплаченным процентам по ипотеке может составить 390 тыс. руб. на каждого супруга. Законодательно не установлен чёткий порядок распределения вычета между супругами. Супруги сами могут решить, как именно распределить вычет.

Один из супругов может отказаться от своего права на вычет и передать его другому супругу. Для этого необходимо составить специальное заявление, которое подаётся вместе с другими документами в налоговый орган.

Если один из супругов отказывается от вычета в пользу другого, это не лишает его права заявить о вычете в будущем, если, например, они решат приобрести другое жильё в ипотеку.

Если вы уже столкнулись с ипотекой, и платить по счетам всё труднее, не стоит медлить. Если приставы начнут взыскивать долги, то вы рискуете остаться без жилья. Пройдите банкротство, чтобы не потерять квартиру.

В этом случае, единственное жильё, даже если оно в залоге у банка, останется при вас. Вы спишете задолженность по другим займам и договоритесь с кредитором на условиях мирного соглашения. Неустойка начисляться не будет.

Как вернуть миллион налоговым вычетом после покупки квартиры

Когда супруги покупают квартиру, каждый из них имеет право на налоговый вычет, независимо от того, кто фактически платил деньги и на кого оформлено имущество. При покупке жилья можно вернуть 13% от стоимости квартиры, но не более 260 тыс. руб.

Вычет недоступен, если недвижимость была приобретена у родственников или использовался материнский капитал.

Если затраты по покупке жилья покрываются работодателем, вычет также не будет предоставлен.

Закон позволяет вернуть деньги и по процентам, уплаченным по ипотечному кредиту. Сумма налогового вычета составляет 390 тыс. руб. на двоих супругов. Максимальная сумма, по которой можно получить вычет, ограничена 3 млн руб.

Лучше всего оформлять вычет на проценты по ипотеке только на одного супруга. Это позволит второму супругу сохранить право на получение вычета по будущей ипотеке.

В идеальном случае:

- Каждый супруг может вернуть 260 тыс. рублей за покупку квартиры.

- Вместе супруги могут вернуть 390 тыс. рублей за ипотечные проценты.

Это в общей сложности составляет 910 тыс. руб. Но есть способ получить ещё большую сумму.

Если ипотека оформлена до 2014 года (и даже уже выплачена), можно получить налоговый вычет 15%, а не 13%. Но для этого нужно соблюсти 3 условия:

- Ипотека была получена до 2014 года.

- Общий размер уплаченных процентов превысил 5 млн руб.

- Доход с 1 января 2021 года составлял свыше 5 млн руб. в год.

Вычет не может превышать сумму фактически исчисленного НДФЛ по повышенной ставке (15%). Например, если ваш НДФЛ по повышенной ставке равен 800 000 руб., то максимальный налоговый вычет, который вы можете получить, будет равен 800 000 руб.

Право на получение вычета по ипотечным процентам возникает после регистрации права собственности на жилье. Подать декларацию 3-НДФЛ можно с года, следующего за оформлением.

При ипотеке на новостройку вычет считается с первого платежа, но заявить права на него можно только после получения права собственности.

Вычет можно оформлять как во время выплаты кредита, так и после его погашения. Декларации можно подавать ежегодно или раз в несколько лет, пока не исчерпается лимит.

Можно вернуть налоги за три последних года: в 2025 году — за 2024, 2023 и 2022 годы. За вычетом по процентам за 2025 год можно обратиться до конца 2029 года, после этого вернуть проценты уже не получится.

Как можно ошибиться при оформлении налогового вычета

При оформлении налогового вычета по ипотечным процентам супругами обычно возникают несколько типичных ошибок. Ниже приведены основные из них, а также рекомендации для их избежания:

- Недостаточное документальное оформление. Не хватает документов, подтверждающих платежи по кредиту. Это может привести к отказу в вычете. Важно сохранить все квитанции и платежные ведомости.

- Неуказание обоих супругов. Если кредит оформлен на одного из супругов, но второй не упоминается в документах на вычет, это может привести к потере права на возврат.

- Ошибки в расчетах. Неправильный расчет суммы процентов может стать причиной отказа. Необходимо внимательно проверить все подсчеты.

- Неучёт лимитов. У супругов есть право на максимальный вычет в 390 тысяч рублей на каждого. Невозможность учёта этого лимита может привести к недополучению положенной суммы.

- Отказ от своей доли. Важно правильно оформить документы, если один из супругов отказывается от своего права на вычет в пользу другого. Необходимое заявление должно быть составлено с учетом всех юридических нюансов.

- Несвоевременная подача документов. Пропуск сроков подачи документов в налоговую инспекцию может привести к автоматическому отказу в вычете.

Как вернуть свой миллион без ошибок:

- Храните все документы, касающиеся ипотечного кредита, включая договор, платежные документы и справки из банка.

- Тщательно проверяйте, что в налоговой декларации указаны все необходимые сведения, включая информацию о доходах и суммах уплаченных процентов.

- Если возникают сомнения, лучше проконсультироваться с квалифицированным специалистом. Это может помочь избежать ошибок.

- Супруги должны согласовать, как именно они собираются распределить вычет, чтобы избежать недоразумений и конфликтов.

- Следите за сроками подачи документов, чтобы не пропустить важные даты и не потерять право на возврат.

- Ведите учёт всех доходов и расходов, связанных с ипотекой. Это поможет не только при оформлении вычета, но и в дальнейшем.

Следуя приведенным рекомендациям и избегая описанных ошибок, супруги смогут максимально эффективно воспользоваться правом на налоговый вычет по уплаченным процентам по ипотечному кредиту.

Что будет, если не платить по ипотеке

Долги по ипотеке могут значительно повлиять на финансовое состояние и жизненные условия должника:

- Увеличение долговой нагрузки. Если не удается оплачивать ипотечные взносы, задолженность начинает расти, включая просроченные платежи и штрафы.

- Порча кредитной истории. Платежи, которые не были внесены вовремя, отражаются на кредитной истории, что может затруднить получение новых кредитов и займов.

- Уведомление от банка. Банк начнет уведомлять должника о задолженности, что может сопровождаться телефонными звонками, письмами и другими способами взыскания.

- Потеря жилья. Если задолженность по ипотеке нарастает и не погашается, банк имеет право начать процесс взыскания через суд, что может привести к продаже жилья.

- Юридические последствия. В случае длительных просрочек возможно обращение банка в суд для получения права на взыскание имущества.

Избавиться от долгов по ипотеке можно через банкротство. Согласно последним поправкам в ФЗ-127, теперь есть реальные шансы договориться с кредитором и не потерять квартиру при списании долга.

Если это единственное жилье должника, то его не реализуют на торгах. Должник заключает мировое соглашение с новым порядком оплаты долга. Коллекторы и приставы больше не могут воздействовать на должника.

В ходе процедуры банкротства часть долгов может быть списана, а ипотечный кредит может сохраниться. Удастся ли в вашем случае сохранить единственное жильё, если оно оформлено в ипотеку, проверит наш юрист бесплатно.

Если по ипотеке накопилось много долгов, единственный способ избавиться от них – пройти банкротство. «КредитаНет» предлагает договор с фиксированной ценой.

Каждый месяц мы раздаём 2 бесплатных договора. Просто перейдите по ссылке и ответьте на 3 вопроса. В ходе прямого эфира мы выберем 2-х участников, отправивших форму, и окажем им помощь бесплатно.

Основные мысли статьи

- Имущественный налоговый вычет позволяет вернуть до 1 миллиона рублей при покупке жилья с ипотекой. Право на вычет имеют граждане России, купившие жилую недвижимость или строящие дом. При совместной покупке супруги могут получить до 2 млн руб., по 1 млн на каждого.

- Существует также вычет на проценты по ипотеке до 300 тыс. руб. с уплаченных процентов. Чтобы оформить вычет, нужно подать декларацию 3-НДФЛ и предоставить подтверждающие документы.

- Если оба супруга имеют доход, они могут распределить вычет равномерно или пропорционально. Оформить вычет можно как на одного из супругов, так и на обоих.

- С 2022 года введён упрощённый порядок получения вычета, позволяющий подавать документы проще и быстрее. Главное — правильно собрать и оформить документы, чтобы избежать ошибок.

- Также важно учитывать, что долги по ипотеке могут привести к утрате жилья и задолженности. Банкротство может стать выходом из ситуации с возможностью сохранить жильё, если это единственное имущество.

Часто задаваемые вопросы

Максимальная сумма вычета – 390 тыс. руб.

Супруги решают сами, кому и в каких долях начисляется налоговый вычет.

Максимальная сумма – 260 тыс. руб.

Вы можете задать свой вопрос онлайн на сайте или получить консультацию по телефону

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы